Letko Brosseau

Veuillez sélectionner votre région et votre langue pour continuer :

Please select your region and language to continue:

We use cookies

Respecting your privacy is important to us. We use cookies to personalize our content and your digital experience. Their use is also useful to us for statistical and marketing purposes. Some cookies are collected with your consent. If you would like to know more about cookies, how to prevent their installation and change your browser settings, click here.

2023-24 Points saillants

Janvier 2024

Le début d’année est un moment propice pour faire le point et se fixer des objectifs pour l’avenir. C’est pourquoi nous avons pensé revenir sur certaines de nos réalisations notables de 2023 et présenter des évolutions prometteuses pour notre firme durant l’année à venir.

Rétrospective du marché en 2023

Les marchés boursiers ont clôturé en force une année ponctuée de périodes de volatilité. Le rendement s’est établi à 22,9 % (en dollars canadiens) pour le S&P 500, 11,8 % pour le S&P/TSX, 17,8 % pour le MSCI Europe, 18,9 % pour le MSCI Tous les pays du monde et 6,9 % pour le MSCI Marchés émergents. Du côté des titres à revenu fixe, le taux de l’obligation fédérale américaine a bondi de 120 points de base entre mai et octobre pour toucher un sommet de 16 ans à 4,26 % avant de redescendre à son niveau du début de l’année. Au Canada, le taux à 10 ans s’établissait à 3,1 % fin décembre 2023, pratiquement sans changement par rapport à la fin de 2022.

Les investisseurs sont passés du pessimisme à l’optimisme durant une année dominée par l’inflation et la politique monétaire. Nous sommes restés patients durant les phases éprouvantes, convaincus que nos portefeuilles d’actions pouvaient résister aux difficultés passagères puisqu’ils sont investis dans des sociétés bien financées et bien gérées.

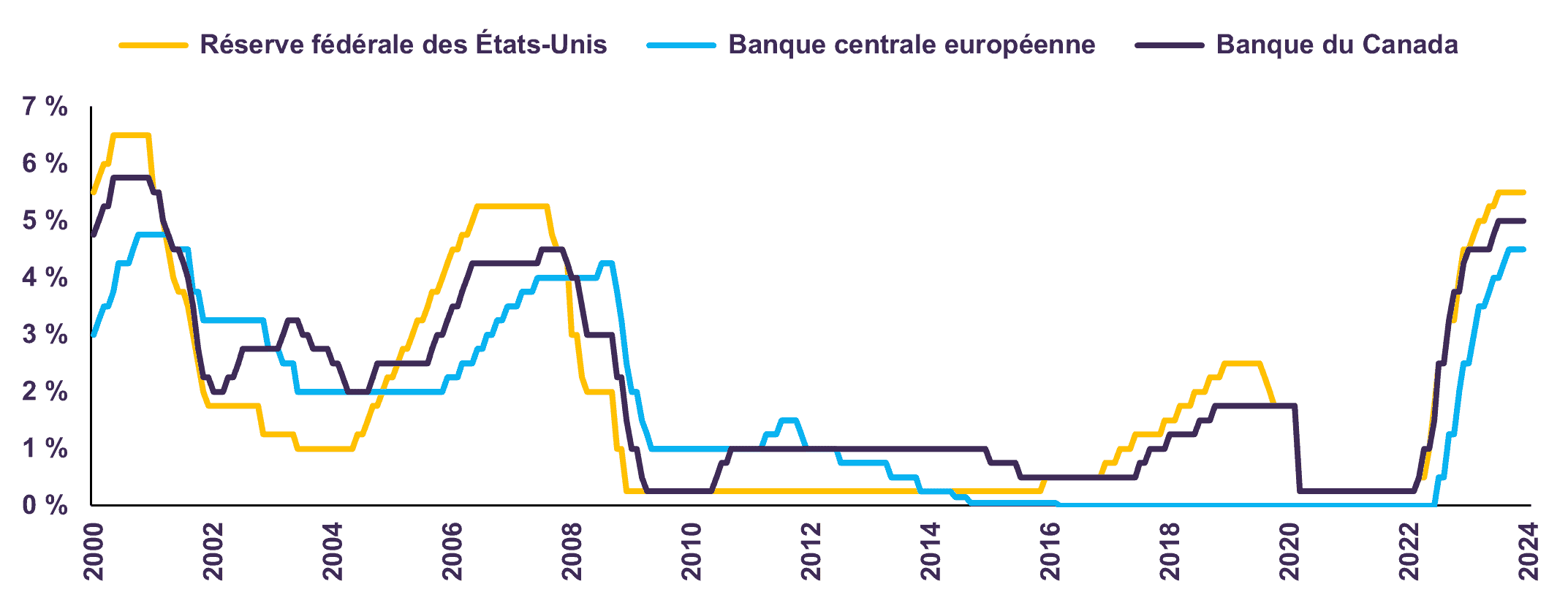

La plupart des banques centrales des pays développés ont continué de relever leurs taux pour freiner la hausse de l’inflation. Au Canada et aux États-Unis, elles ont opéré le resserrement monétaire le plus rapide des dernières décennies, faisant passer les taux directeurs de près de zéro en mars 2022 à 5 % et plus (Graphique 1).

Taux directeurs des banques centrales

En début d’année, les analystes s’entendaient pour prédire une récession mondiale en 2023. Nous ne partagions pas ce pessimisme, estimant que l’économie continuerait de croître malgré des perspectives variables selon les régions du monde.

Nous anticipions que l’inflation s’atténuerait, que le marché du travail resterait résilient et que l’épargne excédentaire amassée durant la pandémie procurerait un coussin contre la hausse des prix. À l’échelle mondiale, les choses ont tourné comme nous l’avions prévu. À la fin de l’année, l’inflation était retombée autour de 3 % ou moins dans la plupart des pays développés. Le FMI estime que le PIB réel mondial a progressé de 3,0 % en 2023.

L’adaptation à la hausse des taux d’intérêt n’a pas été facile. En mars, deux banques régionales américaines de taille moyenne ont fait faillite et les difficultés de Crédit Suisse ont entraîné son acquisition par UBS. Alors que la crainte de contagion au secteur bancaire mondial se répandait au début du printemps, nous avons conclu qu’il s’agissait de faillites isolées imputables à une mauvaise gestion et que le secteur financier mondial reposait sur des bases solides.

Nos stratégies de placement ont porté fruit durant l’année. Notre décision de maintenir une forte surpondération des actions par rapport aux titres à revenu fixe dans nos portefeuilles équilibrés a bonifié nos résultats. De plus, un grand nombre de sociétés et de secteurs ont contribué à la progression de nos portefeuilles d’actions, tandis que seule une poignée de titres a fait monter les indices passifs.

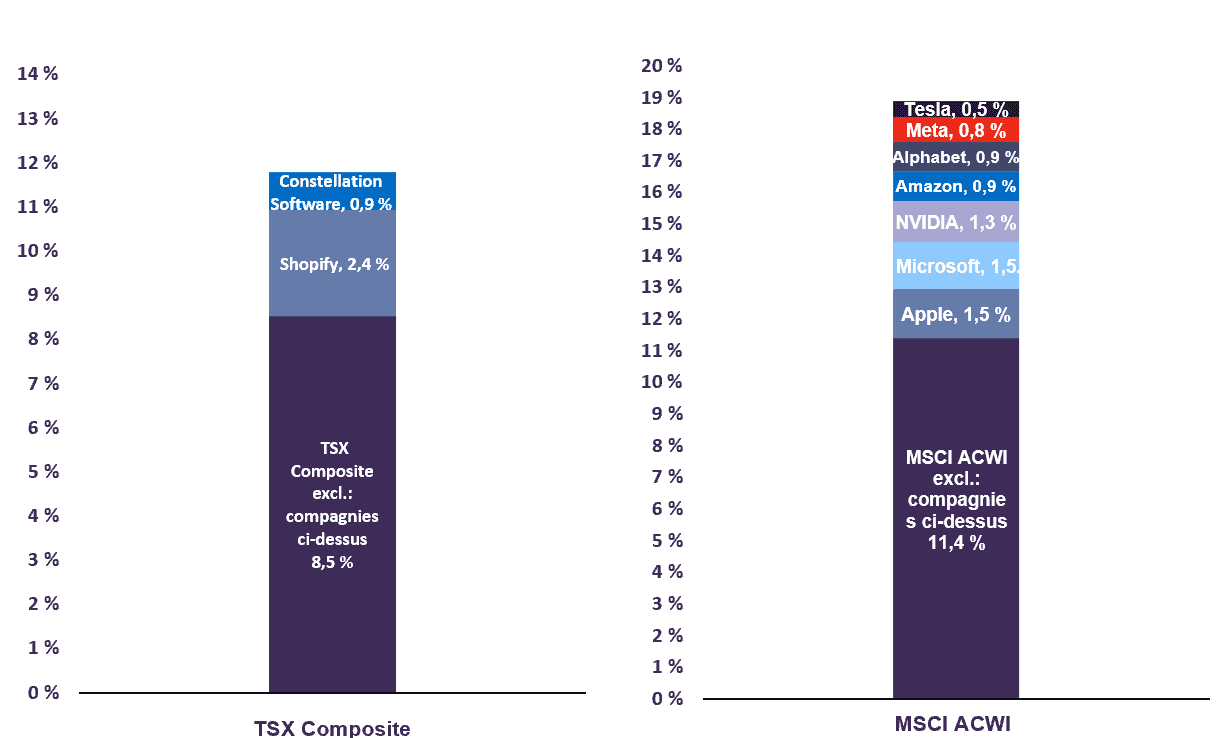

Les deux sociétés technologiques canadiennes Shopify et Constellation Software ont contribué à hauteur respective de 20 % et 7 % au rendement du S&P/TSX. L’indice boursier MSCI Tous les pays du monde a affiché une performance encore plus concentrée, puisqu’il doit 40 % de son rendement aux sept plus grandes sociétés surnommées les « sept magnifiques » (Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta et Tesla). Après avoir subi une forte correction en 2022, au moment où la hausse des taux d’intérêt comprimait leur valorisation, ces titres ont rebondi cette année sous l’effet de l’enthousiasme suscité par l’intelligence artificielle générative (Graphique 2).

Contribution au rendement total de l’indice en 2023 (en C$)

Source : Bloomberg, Letko Brosseau

Dans Le point sur les portefeuilles de novembre, nous avons souligné à quel point cette montée de quelques titres avait fait grimper les valorisations et accru la concentration du marché dans les grandes sociétés technologiques. Le S&P 500 se négocie à un multiple élevé de 19,7 fois les bénéfices prévus de 2024, soit 31 % de plus que sa moyenne à long terme de 15. Fin 2023, ces sept sociétés constituaient 31 % du S&P 500 – contre 21 % fin 2022 – et se négociaient à un multiple moyen pondéré de 28 fois les bénéfices de 2024. Sans ces sept actions, l’indice affiche un ratio cours-bénéfice plus raisonnable de 17,5. Soulignons que si toutes les sociétés de l’indice étaient pondérées à égalité, la performance du S&P 500 aurait été de 11,6 % (rendement des cours en dollars américains) au lieu des 24,2 % enregistrés durant l’année.

À notre avis, cette différenciation significative des valorisations – élevées dans certains segments du marché et raisonnables dans d’autres – crée des occasions de placement convaincantes pour les investisseurs qui priorisent la sensibilité aux cours dans un horizon à long terme. Nous détenons plusieurs sociétés présentant une valorisation attrayante comme Celestica, Samsung, Meta et Alphabet qui profiteront de l’expansion de l’intelligence artificielle générative. Cependant, nos portefeuilles restent bien diversifiés et tirent leur croissance de diverses tendances technologiques, démographiques et économiques. Notre portefeuille d’actions offre une valeur significative, avec un ratio cours-bénéfice de 11,1 et des bénéfices qui devraient croître environ deux fois plus que ceux de l’indice selon des estimations indépendantes.

Du côté des titres à revenu fixe, depuis deux ans, nous avons allongé la durée de nos portefeuilles et accru nos positions dans les obligations de sociétés de grande qualité. Ces changements stratégiques ont porté fruit et notre portefeuille de titres à revenu fixe a gagné 5,9 % en 2023. Notre stratégie globale reste la même; nous maintenons une durée inférieure à celle de l’indice et nous évitons les obligations échéant à plus de 10 ans. À notre avis, les obligations canadiennes à long terme restent onéreuses. Le taux de rendement actuel de l’obligation du gouvernement du Canada à 10 ans est de 3,1 %, alors que nous estimons sa juste valeur autour de 4 % à 4,5 %.

Faits saillants de 2023 à Letko Brosseau

Fidèles à notre objectif de fournir à nos clients un point de vue éclairé sur notre stratégie de placement et d’autres sujets touchant les marchés financiers, nous avons continué de publier notre bulletin mensuel « Le point sur les portefeuilles » et nos « Perspectives trimestrielles sur la conjoncture économique et les marchés financiers » sous forme numérique et imprimée.

De plus, nous avons publié en décembre un nouveau rapport de recherche sur la carboneutralité : Partie 2 – Production d’électricité, qui analyse en profondeur la principale source mondiale d’émissions de GES. Le rapport examine les exigences fondamentales liées à la production d’électricité et à ses émissions, les technologies actuelles qui permettent de réduire ces émissions et les solutions requises pour parvenir à la carboneutralité d’ici 2050.

Durant l’année, nous avons demandé à la société indépendante d’études de marché et d’affaires publiques Navigator de sonder notre clientèle. Nous vous remercions d’avoir participé à ce premier sondage sur vos perceptions. Votre apport nous sera d’une aide précieuse pour mieux comprendre les besoins de nos clients et améliorer nos services.

Du côté du personnel, nous avons souhaité la bienvenue à David Newman, notre nouveau gestionnaire régional pour l’Ontario et le Manitoba. En poste à notre bureau de Toronto, David veillera à l’expansion des affaires, au service à la clientèle et à la gestion des talents dans le centre du Canada.

Perspectives pour 2024

L’impact cumulatif du resserrement monétaire demeure le principal facteur de détérioration des perspectives économiques mondiales à l’orée de 2024. L’inflation a ralenti et la plupart des banques centrales des pays développés laissent entrevoir la fin probable de leurs hausses de taux d’intérêt. Comme nous l’expliquons dans nos dernières Perspectives sur la conjoncture économique et les marchés financiers, c’est dans la zone euro que le risque de récession est le plus élevé, tandis que la croissance devrait ralentir pour se situer entre 0,5 % et 1,5 % au Canada et aux États-Unis en 2024. Le FMI prévoit une expansion de 4,0 % dans les pays émergents et s’attend à une croissance d’environ 2,9 % du PIB réel mondial en 2024, soit un peu moins que son estimation de 3,0 % pour 2023.

Fidèles à notre approche, nous regardons au-delà des prévisions à court terme pour nous concentrer sur une perspective à moyen et à long terme. Nos positions en actions, qui présentent une valorisation attrayante et un taux de dividendes de 3,4 %, devraient créer une valeur intéressante sur un horizon de trois à cinq ans. Nous continuons de préférer les actions aux obligations au sein des portefeuilles équilibrés et ne préconisons aucune modification importante de la composition de l’actif pour l’instant.

Sur le plan du service à la clientèle, vous vous réjouirez d’apprendre que vous pourrez obtenir vos relevés directement à partir de notre portail sécurisé en 2024. Nous vous encourageons à passer aux relevés numériques pour réduire l’utilisation du papier. Si ce n’est déjà fait, nous vous invitons à communiquer avec votre chargé de compte pour activer votre accès au portail. La majorité de nos clients accèdent régulièrement à la plateforme en ligne.

Du côté des initiatives d’affaires, nous progressons dans l’extension internationale de notre stratégie des marchés émergents. Depuis l’an dernier, nous faisons équipe avec Arrow Partners, firme de marketing tierce de New York, pour coordonner notre pénétration du marché institutionnel américain. Dans la même perspective, nous avons noué cette année un partenariat avec la firme néerlandaise Candoris pour offrir notre stratégie des marchés émergents à la clientèle européenne. Au fil des ans, cette stratégie a procuré une valeur intéressante à nos clients. De fait, l’Étude de fonds communs T3 2023 de RBC Services aux investisseurs et de trésorerie, une étude indépendante de fonds accessibles aux investisseurs institutionnels canadiens, a classé notre Fonds d’actions de marchés émergents dans le premier centile des fonds domiciliés au Canada pour sa performance sur deux, trois, cinq et dix ans au troisième trimestre de 2023.

Enfin, la structure interne de Letko, Brosseau & Associés Inc. connaît un changement important en 2024. Pour assurer une évolution harmonieuse de notre gouvernance, notre cofondateur Peter Letko passe du rôle de vice-président principal à celui de conseiller principal en janvier. À ce titre, il prendra du recul vis-à-vis de la gestion quotidienne pour se concentrer sur la supervision de nos stratégies de placement, des projets spéciaux et ses fonctions d’administrateur.

Stéphane Lebrun et Rohit Khuller, vice-présidents – Gestion d’investissement, resteront responsables de la formulation de notre stratégie de placement et de la direction des activités de l’équipe d’investissement. Cette équipe compte vingt professionnels qui se consacrent à temps plein à l’analyse des portefeuilles et à la gestion des placements dans tous les secteurs et toutes les régions du monde. Les plus expérimentés d’entre eux sont responsables de stratégies spécifiques comme les actions canadiennes, les actions mondiales, les actions des marchés émergents, les titres à revenu fixe et d’autres mandats spécialisés.

Depuis 1988, notre processus de placement s’est traduit par un rendement composé de 11,3 % pour l’ensemble de l’actif sous gestion et 13,2 % pour les actions, contre 8,0 % et 8,1 % respectivement pour l’indice de référence.1 Durant cette période, nous avons généré des gains cumulatifs de plus de 35,9 milliards de dollars pour nos clients.2 Nous sommes convaincus que notre approche de placement, qui met l’accent sur des sociétés choisies pour la robustesse de leur exploitation, la compétence de leurs dirigeants, leurs caractéristiques de croissance et leur valorisation raisonnable, continuera de créer de la valeur à long terme.

Nous vous remercions de nous confier la responsabilité d’investir vos actifs en votre nom.

Toute l’équipe de Letko Brosseau vous souhaite, à vous et votre famille santé, bonheur et prospérité pour l’année qui s’amorce.

Daniel Brosseau

PRÉSIDENT

Peter Letko

CONSEILLER PRINCIPAL

David Després

VICE-PRÉSIDENT – SERVICES D’INVESTISSEMENT

Stéphane Lebrun

VICE-PRÉSIDENT –

GESTION D’INVESTISSEMENT

Rohit Khuller

VICE-PRÉSIDENT –

GESTION D’INVESTISSEMENT

Isabelle Godin

VICE-PRÉSIDENT – OPÉRATIONS ET CHEF DES FINANCES

2. Représente les gains nets sur tous les actifs pour tous les mandats sous gestion du 1er janvier 1988 au 31 décembre 2023.

Images utilisées sous licence de Shutterstock.com.

Les informations et opinions contenues dans les présentes sont fournies à titre indicatif seulement, sont sujettes à changement et ne visent pas à fournir des conseils d’ordre comptable, juridique ou fiscal, ni des recommandations en matière de placement, et ne doivent pas être utilisées comme tel. Les sociétés mentionnées sont à titre indicatif uniquement et ne sont pas considérées comme une recommandation d’achat ou de vente. Il ne faut pas supposer qu’un investissement dans ces entreprises était ou serait rentable. À moins d’indication contraire, les renseignements sont présentés aux dates indiquées. Bien que ces renseignements soient considérés comme exacts à la date où ils ont été préparés, Letko, Brosseau & Associés Inc. ne peut garantir qu’ils sont exacts, complets et à jour en tout temps.

Lorsque les renseignements proviennent ou sont dérivés de sources externes, les sources sont considérées comme fiables, mais la société n’en a pas effectué une vérification indépendante. Aucune représentation ou garantie n’est fournie quant à l’exactitude, à l’exhaustivité ou à la fiabilité de ces renseignements. Les opinions ou estimations présentées constituent notre jugement à cette date et sont modifiables sans préavis.

Les renseignements présentés ne constituent pas une offre ou une sollicitation d’achat ou de vente de titres. Ils ne tiennent pas compte des objectifs, stratégies, statuts fiscaux ou horizons d’investissement particuliers des investisseurs. Aucune représentation ou garantie n’est fournie quant à l’exactitude des renseignements ni quant à la responsabilité pour des décisions fondées sur ceux-ci.

Les présentes peuvent contenir certaines déclarations prospectives qui reflètent nos attentes actuelles ou prévisions quant à des événements futurs concernant l’économie, les changements du marché et ses tendances. De par leur nature, les énoncés prospectifs sont assujettis, entre autres, à des risques, à des incertitudes et à des hypothèses concernant les devises, la croissance économique, les conditions actuelles et prévues et d’autres facteurs appropriés dans les circonstances qui peuvent faire en sorte que les performances, perspectives, événements ou résultats réels diffèrent sensiblement de ceux exprimés dans, ou sous-entendus par, lesdits énoncés. Les lecteurs sont avisés de ne pas se fier indûment à ces énoncés prospectifs.

Les rendements passés ne sont pas garants des résultats futurs. Tous les placements présentent un risque de perte et il n’y a aucune garantie que les avantages exprimés seront atteints ou réalisés.

Votre portefeuille vous préoccupe?

Abonnez-vous au bulletin et aux autres publications de Letko Brosseau :

Functional|Fonctionnel Toujours activé

Preferences

Statistics|Statistiques

Marketing|Marketing

|Nous utilisons des témoins de connexion (cookies) pour personnaliser nos contenus et votre expérience numérique. Leur usage nous est aussi utile à des fins de statistiques et de marketing. Cliquez sur les différentes catégories de cookies pour obtenir plus de détails sur chacune d’elles ou cliquez ici pour voir la liste complète.

Canada - FR

Canada - FR U.S. - EN

U.S. - EN