Letko Brosseau

Veuillez sélectionner votre région et votre langue pour continuer :

Please select your region and language to continue:

We use cookies

Respecting your privacy is important to us. We use cookies to personalize our content and your digital experience. Their use is also useful to us for statistical and marketing purposes. Some cookies are collected with your consent. If you would like to know more about cookies, how to prevent their installation and change your browser settings, click here.

2024-25 Points saillants

Janvier 2025

L’économie mondiale s’est avérée plus résiliente que beaucoup ne l’avaient prévu au cours de la dernière année, déjouant les attentes consensuelles de récession et de baisses de taux prononcées. L’inflation dans les économies développées a ralenti, se rapprochant du taux cible de 2 %, et la politique monétaire a connu un virage important en 2024, les banques centrales ayant ouvert la voie à des réductions de taux plus mesurées.

Dans ce contexte, les marchés boursiers ont atteint des sommets historiques malgré des moments de volatilité occasionnels, tel que le repli généralisé survenu en août. La capitalisation des marchés boursiers mondiaux a grimpé de 12 % durant l’année, mais cette hausse est attribuable en grande partie aux sociétés du groupe des « Sept Magnifiques » (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia, Tesla), responsables à plus de 40 % de l’augmentation de 14 000 milliards de dollars de la capitalisation boursière totale. Bien qu’impressionnants, ces chiffres mettent en évidence le risque inhérent à la concentration des gains. Nous sommes heureux de constater que deux de ces sociétés – Meta et Alphabet – comptent parmi les cinq principaux placements de nos portefeuilles mondiaux et ont fortement contribué à la performance. De plus, l’élection américaine de 2024 a marqué l’actualité, ayant permis aux républicains de prendre le contrôle du gouvernement et à Donald Trump d’accéder à la présidence, en plus d’installer une majorité républicaine à la Chambre des représentants et au Sénat.

Nous demeurons prudemment optimistes pour l’avenir. Le contexte actuel de l’économie et des marchés des capitaux offre des possibilités très intéressantes aux investisseurs, et nous continuons à privilégier les portefeuilles diversifiés. Nous profitons de ce retour sur les points saillants de la dernière année pour vous faire également part de nos attentes pour 2025.

Rétrospective 2024

La croissance économique mondiale a dépassé les prévisions du consensus en 2024. L’année a commencé sous le signe de perspectives de croissance moroses et s’est terminée sur une note plus résiliente. Le Fonds monétaire international (FMI) a révisé son estimation concernant la croissance du PIB réel mondial à la hausse, à 3,2 %, un rythme comparable à celui de l’année précédente et dépasse de loin les niveaux typiques d’une récession que certains prévisionnistes avaient redoutés.

Les marchés boursiers ont aussi dépassé les attentes, ayant atteint des sommets historiques sur fond de solides rendements à deux chiffres. Le S&P 500 a enregistré un rendement impressionnant de 36,4 % (rendement global en dollars canadiens), tandis que le S&P/TSX a progressé de 21,7 %, l’indice MSCI EAEO, de 13,2 %, l’indice Tous les pays du monde de 28,1 %, et l’indice MSCI Marchés émergents, de 17,3 %. Les marchés de titres à revenu fixe se sont adaptés au contexte de réduction des taux. Les taux d’intérêt à court terme ont baissé d’environ 95 points de base (pb) à la fin de l’année. À l’inverse, les taux des obligations du gouvernement du Canada à 10 et 30 ans ont terminé l’année à 3,2 % et 3,3 % respectivement, soit environ 13 et 31 pb respectivement au-dessus de leurs niveaux de la fin de 2023.

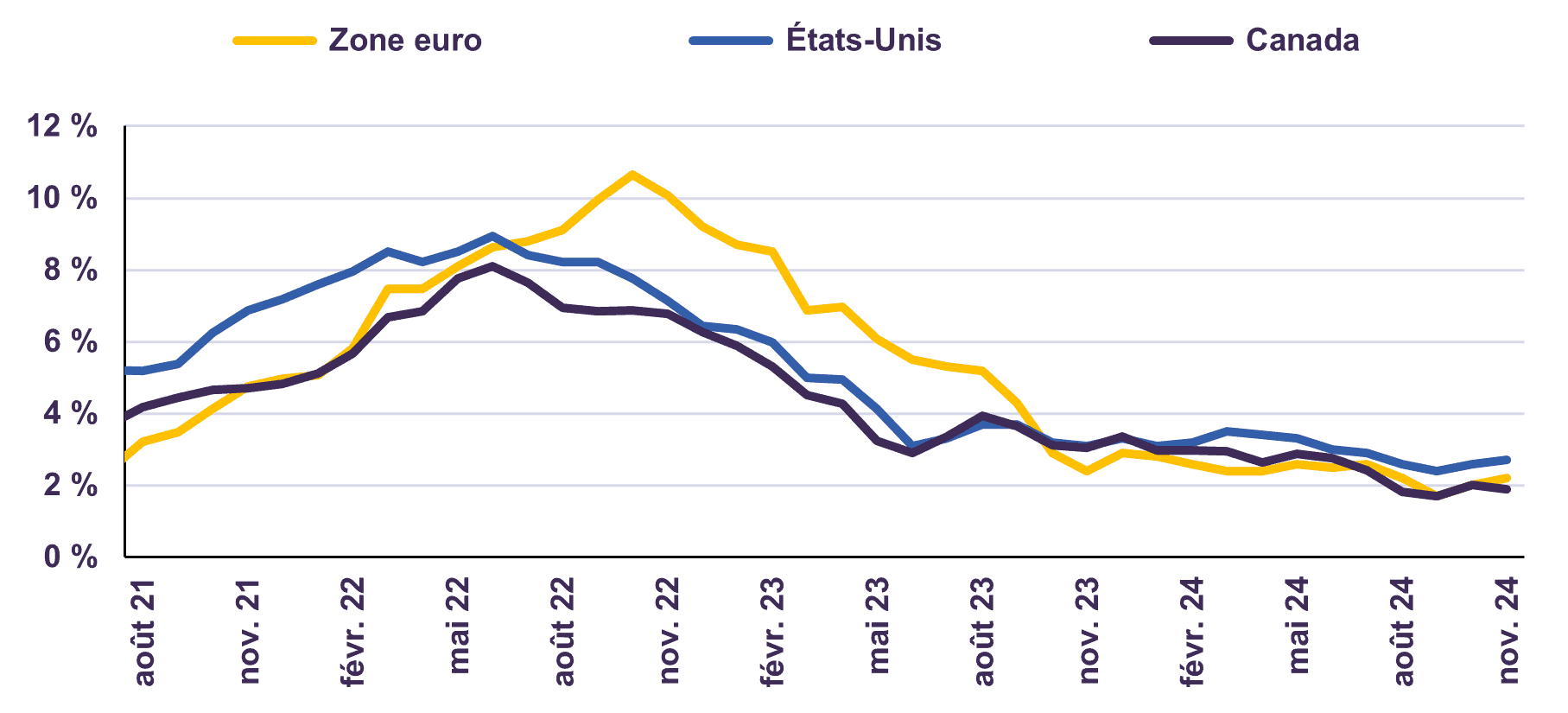

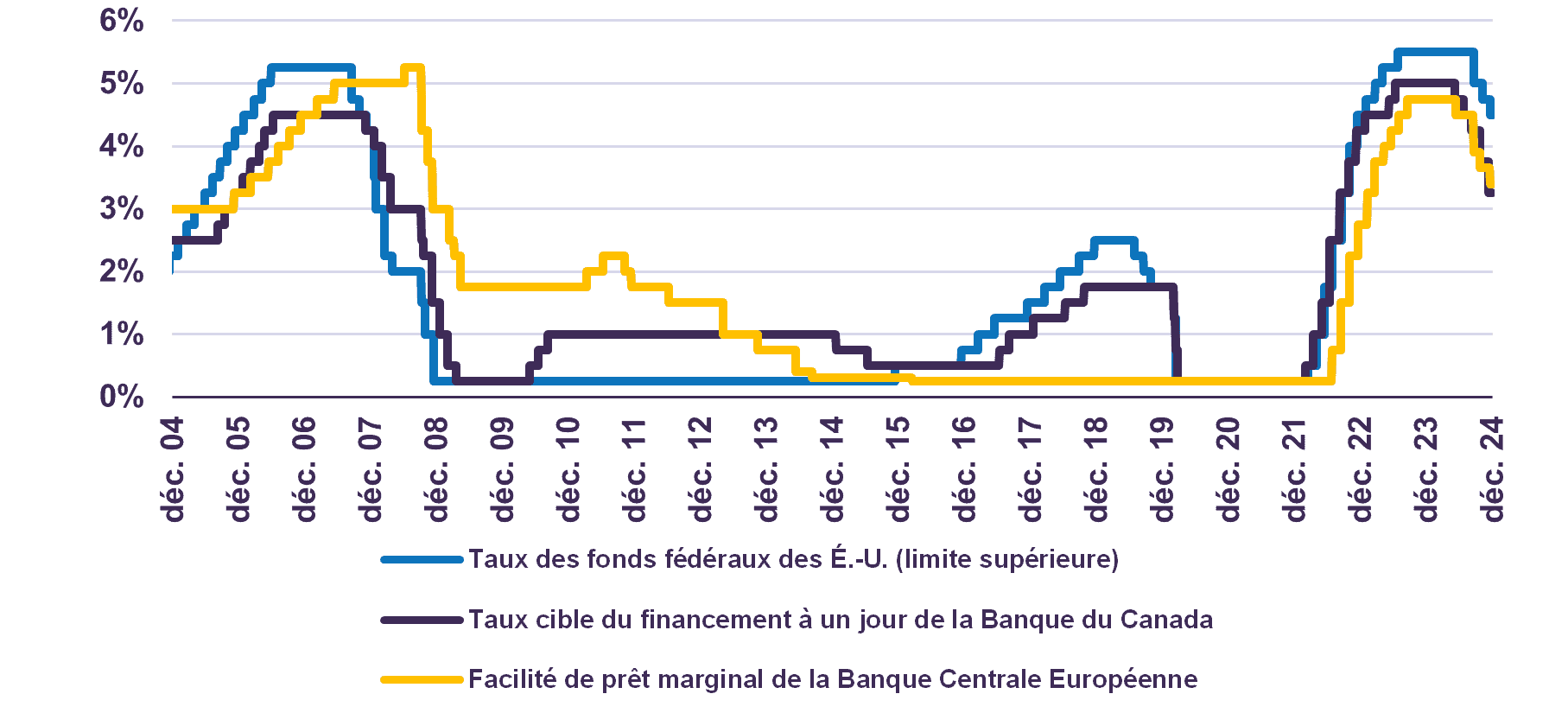

L’inflation dans l’ensemble des pays développés a continué de s’atténuer se rapprochant de 2 % sous l’effet de la fin des perturbations liées à la COVID-19 et des ajustements de la politique monétaire (graphique 1). Par conséquent, la plupart des banques centrales ont réduit leurs taux directeurs tout au long de l’année, optant pour des politiques monétaires plus accommodantes (graphique 2).

IPC global (% A/A)

Taux directeurs des banques centrales

Sur le plan budgétaire, les principales économies du monde ont continué de pratiquer les déficits pour soutenir leur croissance au ralenti (tableau 1). La réélection de Donald Trump, combinée au balayage républicain du Congrès, laisse entrevoir un programme législatif favorable à la croissance. Cependant, les politiques détaillées de l’administration entrante – en particulier en ce qui concerne les tarifs douaniers et le commerce – et leurs répercussions générales restent incertaines, et leur plein effet se fera probablement ressentir au fil du temps, si tant est que ces politiques soient mises en œuvre. Selon nous, la perspective d’une nouvelle guerre commerciale fait peser un risque sur notre scénario économique de base, sujet dont nous traitons plus en détail dans nos Perspectives sur la conjoncture économique et les marchés financiers de janvier 2025.

Déficits des économies mondiales en pourcentage du PIB

| Pays | Déficits en pourcentage du PIB |

| Canada | 2,0 % |

| États-Unis | 7,6 % |

| Allemagne | 2,0 % |

| Royaume-Uni | 4,3 % |

| France | 6,0 % |

| Italie | 4,0 % |

| Japon | 6,1 % |

| Chine | 7,4 % |

Nos stratégies de placement ont porté fruit durant l’année. Notre décision de maintenir une forte surpondération en actions par rapport aux titres à revenu fixe dans nos portefeuilles équilibrés a bonifié nos résultats. De plus, un grand nombre de sociétés et de secteurs ont contribué à la progression de nos portefeuilles d’actions. Si ces résultats sont impressionnants, il importe de préciser que nos portefeuilles continuent d’afficher des multiples de valorisation inférieurs à la moyenne et offrent un potentiel de croissance supplémentaire malgré les solides rendements déjà dégagés.

Comme nous l’avons souligné dans Le point sur les portefeuilles de décembre, la forte progression des principaux indices boursiers comme le S&P 500 est attribuable de façon disproportionnée à un petit groupe de sociétés. Les dix plus grandes entreprises du S&P 500 représentent actuellement 37 % de sa capitalisation boursière et se négocient collectivement à un ratio cours/bénéfice prévisionnel de 33,9. En outre, la capitalisation boursière de ces dix sociétés indique le plus haut niveau de concentration du marché boursier américain depuis la bulle technologique en 2000. Ce niveau de concentration soulève des préoccupations concernant les risques de surévaluation et l’euphorie du marché. Compte tenu de cette dynamique, nous avons saisi l’occasion de prendre nos gains sur certaines positions qui avaient atteint ou dépassé nos cibles de valorisation et de rendement au cours des derniers mois.

Même si certains segments sont surévalués, des occasions intéressantes continuent de s’offrir aux investisseurs à long terme. La dispersion des niveaux de valorisation au sein du marché a créé des points d’entrée attrayants pour les sociétés possédant des fondamentaux solides et se négociant à prix raisonnable. Notre portefeuille d’actions reste bien diversifié et s’appuie sur des moteurs de croissance structurels, dont l’innovation technologique, les changements démographiques et l’évolution des tendances économiques. Notre portefeuille se négocie à un ratio cours/bénéfice prévisionnel de 11,8, avec un taux de croissance annuel composé du bénéfice par action de 11 % de 2024 à 2026, selon les projections externes1.

Du côté des titres à revenu fixe, au cours des dernières années, nous avons allongé la duration de nos portefeuilles et accru nos positions en obligations de sociétés de grande qualité. Ces changements stratégiques ont largement porté fruit et notre portefeuille de titres à revenu fixe a dégagé de solides rendements en 2024. Notre stratégie globale reste la même; nous maintenons une duration plus faible que celle de l’indice et continuons d’éviter les obligations échéant à plus de 10 ans. À notre avis, les obligations canadiennes à long terme restent onéreuses. Le taux de rendement actuel de l’obligation du gouvernement du Canada à 10 ans est de 3,2 %, alors que nous estimons sa juste valeur autour de 4 % à 4,5 %.

Faits saillants de 2024 à LetkoBrosseau

Chez LetkoBrosseau, nous restons fidèles à notre engagement à fournir à nos clients de l’information éclairée et à jour sur nos stratégies de placement et les tendances des marchés financiers. À cette fin, nous avons continué de publier notre lettre mensuelle Le point sur les portefeuilles et nos Perspectives sur la conjoncture économique et les marchés financiers trimestrielles sous forme numérique et imprimée.

Notre engagement envers une recherche approfondie et fondamentale a été renforcé par plus de 700 échanges avec les équipes de direction des entreprises et des experts du secteur tout au long de l’année 2024. Ces échanges jouent un rôle essentiel dans l’amélioration de nos perspectives sur les placements en plus de constituer un outil essentiel de gestion du risque, avantage qu’offrent rarement les approches de gestion passive.

En 2023, nous avons chargé la société indépendante d’études de marché et d’affaires publiques Navigator de sonder notre clientèle. Vos commentaires nous ont aidés à mieux comprendre vos besoins et à améliorer nos services. Par exemple, en 2024, nous avons commencé à téléverser les relevés des clients et les trousses fiscales de LetkoBrosseau dans notre portail en ligne sécurisé. Nous effectuerons un nouveau sondage auprès de nos clients en 2025. Nous attachons une grande valeur à votre participation.

Du côté des initiatives d’affaires, nous continuons de progresser dans le lancement international de notre stratégie d’actions des marchés émergents. Nous avons accru notre visibilité sur le marché institutionnel américain grâce à notre partenariat avec Arrow Partners, firme de marketing indépendante de New York. En 2024, nous avons poursuivi ces efforts en nouant un partenariat avec la firme néerlandaise Candoris afin de promouvoir notre stratégie des marchés émergents auprès de la clientèle européenne. En septembre, un fonds UCITS à l’intention des investisseurs mondiaux situés à l’extérieur du Canada et des États-Unis, pour lequel nous agissons en tant que gestionnaire de placements, a été lancé avec succès, élargissant ainsi l’accès à notre expertise en matière d’actions des marchés émergents.

En ce qui concerne la gouvernance, nous sommes heureux d’annoncer la nomination de Jean Gattuso à titre de nouveau président du conseil d’administration en date du 1er janvier 2025. M. Gattuso siège à notre conseil d’administration depuis décembre 2022. Il apporte avec lui un leadership exceptionnel et plus de 12 ans d’expérience à titre de président et directeur de l’exploitation d’Industries Lassonde, où il a joué un rôle crucial dans l’expansion de la société au Canada et aux États-Unis. Nous tenons à remercier sincèrement M. Thomas Birks, notre président sortant, pour son leadership exemplaire et son apport incalculable à notre conseil.

Perspectives pour 2025

À l’aube de 2025, nous maintenons notre scénario de base prévoyant une autre année de croissance positive mais modérée. Nous nous attendons à ce que le PIB mondial progresse de 3,2 % en 2025, soit autant qu’en 2024. Dans une bonne partie des pays développés, les autorités monétaires continuent de signaler de nouvelles baisses de taux, ce qui devrait donner un coup de pouce à l’activité économique.

Comme nous l’avons souligné dans nos dernières Perspectives sur la conjoncture économique et les marchés financiers, les tensions commerciales renouvelées font peser un risque clé sur notre perspective. L’impact des tarifs douaniers variera d’un pays à l’autre et dépendra de leur ampleur, de leur date d’entrée en vigueur et de leurs modalités de mise en œuvre, qui restent toutes à déterminer. De plus, nous prévoyons que la croissance du PIB réel américain décélérera pour s’inscrire entre 1,0 % et 2,0 % en 2025, alors que la croissance du PIB réel canadien devrait être comprise entre 1,0 % et 2,0 %. Par ailleurs, le FMI prévoit une expansion de 4,2 % dans les pays émergents et estime que le PIB réel mondial a progressé de 3,2 % en 2024, soit une révision en hausse de 0,3 % par rapport à sa prévision d’octobre 2023 et un chiffre bien supérieur aux niveaux typiques d’une récession.

Fidèles à notre approche, nous regardons au-delà des prévisions à court terme pour nous concentrer sur une perspective à moyen et à long terme. Les marchés boursiers ayant atteint de nouveaux sommets au quatrième trimestre et les signes d’exubérance persistant dans certains segments du marché, nous procédons avec prudence et avons saisi l’occasion de prendre nos gains sur certaines positions qui avaient atteint ou dépassé nos cibles de valorisation et de rendement. Par ailleurs, nous avons fait preuve de discipline en matière de réaffectation du capital : nos réserves de liquidités ont quelque peu augmenté. Nos positions en actions, qui présentent une valorisation attrayante et un taux de dividende de 3,5 %, devraient créer une valeur intéressante sur un horizon de trois à cinq ans. Nous continuons de préférer les actions aux obligations au sein des portefeuilles équilibrés et ne préconisons aucune modification importante de la composition de l’actif pour l’instant.

Sur le plan du service à la clientèle, nous améliorons continuellement notre portail sécurisé afin de le rendre plus commode et plus accessible pour nos clients. Nous encourageons les clients à passer aux relevés numériques pour réduire l’utilisation du papier et invitons ceux qui n’ont pas encore activé leur accès au portail à communiquer avec leur chargé de compte. Par ailleurs, nous prévoyons d’organiser en 2025 une série de webinaires couvrant divers sujets liés à l’économie et aux placements conçus pour vous faire part de nos idées et points de vue les plus récents.

Nous étudions la possibilité de lancer des fonds communs pour nos stratégies de placement de base en 2025 afin d’offrir à nos clients davantage de souplesse et une meilleure accessibilité. De plus, ChapmanCraig, un bureau multifamilial de Hong Kong, lancera une société d’investissement à capital variable pour lequel nous agirons en tant que gestionnaire de placements dans le cadre d’une stratégie d’actions. Ce véhicule de placement s’adresse aux clients d’Asie et devrait être accessible au cours de l’année à venir.

Depuis 1988, notre processus de placement a généré un rendement composé de 11,4 % pour l’ensemble de l’actif géré et de 13,3 % pour les actions, contre 8,4 % et 8,5 % respectivement pour les indices de référence2. Durant cette période, nous avons généré des gains cumulatifs de plus de 38,3 milliards de dollars pour nos clients3.

À la fin de l’année, notre actif géré s’élevait à 17,5 milliards de dollars, comparativement à 16,3 milliards de dollars en 2023. Nous sommes fiers et honorés d’offrir nos services d’investissement à une multitude de régimes de retraite, de fondations, de fonds de dotation, de bureaux familiaux, de sociétés et de particuliers fortunés partout dans le monde. Nous sommes convaincus que notre approche de placement, qui met l’accent sur des sociétés choisies pour la robustesse de leurs opérations, la compétence de leurs dirigeants, leurs caractéristiques de croissance et leur valorisation raisonnable, continuera de créer de la valeur à long terme.

Nous vous remercions de nous confier la responsabilité d’investir vos actifs en votre nom.

Toute l’équipe de LetkoBrosseau vous souhaite, à vous et votre famille santé, bonheur et prospérité pour l’année à venir.

Daniel Brosseau

PRÉSIDENT

Peter Letko

CONSEILLER PRINCIPAL

David Després

VICE-PRÉSIDENT – SERVICES D’INVESTISSEMENT

Stéphane Lebrun

VICE-PRÉSIDENT –

GESTION D’INVESTISSEMENT

Rohit Khuller

VICE-PRÉSIDENT –

GESTION D’INVESTISSEMENT

Isabelle Godin

VICE-PRÉSIDENT – OPÉRATIONS ET CHEF DES FINANCES

2. Les rendements sont annualisés et présentés en dollars canadiens avant déduction des frais pour tous les actifs et toutes les actions du 1er janvier 1988 au 31 décembre 2024 et ne se rapportent pas à un composite quelconque. L’indice des actifs comprend essentiellement l’indice de rendement global des bons du Trésor à 91 jours FTSE Canada, l’indice de rendement global des obligations universelles FTSE Canada, l’indice composé plafonné de rendement global S&P/TSX et l’indice de rendement global MSCI Monde (net). L’indice des actions comprend essentiellement l’indice composé plafonné de rendement global S&P/TSX et l’indice de rendement global MSCI Monde (net).

3. Représente les gains nets sur tous les actifs pour tous les mandats sous gestion du 1er janvier 1988 au 31 décembre 2024.

Les informations et opinions contenues dans les présentes sont fournies à titre indicatif seulement, sont sujettes à changement et ne visent pas à fournir des conseils d’ordre comptable, juridique ou fiscal, ni des recommandations en matière de placement, et ne doivent pas être utilisées comme tel. Les sociétés mentionnées sont à titre indicatif uniquement et ne sont pas considérées comme une recommandation d’achat ou de vente. Il ne faut pas supposer qu’un investissement dans ces entreprises était ou serait rentable. À moins d’indication contraire, les renseignements sont présentés aux dates indiquées. Bien que ces renseignements soient considérés comme exacts à la date où ils ont été préparés, Letko, Brosseau & Associés Inc. ne peut garantir qu’ils sont exacts, complets et à jour en tout temps.

Lorsque les renseignements proviennent ou sont dérivés de sources externes, les sources sont considérées comme fiables, mais la société n’en a pas effectué une vérification indépendante. Aucune représentation ou garantie n’est fournie quant à l’exactitude, à l’exhaustivité ou à la fiabilité de ces renseignements. Les opinions ou estimations présentées constituent notre jugement à cette date et sont modifiables sans préavis.

Les renseignements présentés ne constituent pas une offre ou une sollicitation d’achat ou de vente de titres. Ils ne tiennent pas compte des objectifs, stratégies, statuts fiscaux ou horizons d’investissement particuliers des investisseurs. Aucune représentation ou garantie n’est fournie quant à l’exactitude des renseignements ni quant à la responsabilité pour des décisions fondées sur ceux-ci.

Certaines informations contenues dans ce document constituent des « déclarations prospectives », qui peuvent être identifiées par l'utilisation de termes prospectifs tels que « peut », « sera », « devrait », « s'attendre à », « anticiper », « cibler », « projeter », « estimer », « avoir l'intention de », « continuer » ou « croire », ou la forme négative de ces termes, ou d'autres variations de ces termes ou une terminologie comparable. Les déclarations prospectives sont intrinsèquement soumises, entre autres, à des risques, des incertitudes et des hypothèses concernant les devises, la croissance économique, les conditions actuelles et attendues, et d'autres facteurs considérés comme appropriés dans les circonstances, qui pourraient faire en sorte que les événements, les résultats, les performances ou les perspectives réels diffèrent matériellement de ceux qui sont exprimés ou sous-entendus dans ces déclarations prospectives. Les lecteurs sont invités à ne pas accorder une confiance excessive à ces déclarations prévisionnelles.

Les rendements passés ne sont pas garants des résultats futurs. Tous les placements présentent un risque de perte et il n’y a aucune garantie que les avantages exprimés seront atteints ou réalisés.

Les informations de MSCI ne peuvent être utilisées que pour votre usage interne, ne peuvent être reproduites ou rediffusées sous quelque forme que ce soit ni utilisées comme base ou composante d’instruments, produits ou indices financiers. Aucune des informations de MSCI ne vise à fournir des conseils en matière de placements ou une recommandation de prendre (ou de s'abstenir de prendre) une décision d'investissement et ne doit pas être utilisée comme telle. Les données et analyses historiques ne doivent pas être considérées comme une indication ou une garantie d’une analyse, prévision ou prédiction de performance. Les informations MSCI sont fournies « telles quelles » et leur utilisateur assume l'intégralité des risques liés à leur utilisation. MSCI, chacune de ses sociétés affiliées et toute autre personne impliquée ou liée à la compilation, au calcul ou à la création d'informations MSCI (collectivement, les « parties MSCI ») déclinent expressément toute garantie (y compris, notamment, toute garantie d'oricas une partie MSCI ne peut être tenue responsable d’un dommage direct, indirect, spécial, accessoire, punitif, consécutif (y compris, sans limitation, perte de profits) ou de tout autre dommage. (www.msci.com).

L’indice S&P/TSX est un produit de S&P Dow Jones Indices LLC ou ses sociétés affiliées (« SPDJI ») et de TSX Inc., utilisé sous licence par Letko, Brosseau & Associés Inc. Standard & Poor'sMD et S&PMD sont des marques déposées de Standard & Poor’s Financial Services LLC (« S&P »), Dow JonesMD est une marque déposée de Dow Jones Trademark Holdings LLC (« Dow Jones ») et ces marques déposées ont été concédées sous licence par SPDJI et concédées en sous-licence à certaines fins par Letko, Brosseau & Associates Inc. TSXMD est une marque déposée de TSX Inc., utilisée sous licence par SPDJI et par Letko, Brosseau & Associés Inc. Les produits de Letko, Brosseau & Associés Inc. ne sont pas commandités, approuvés, vendus ou promus par SPDJI, Dow Jones, S&P, leurs sociétés affiliées respectives ou Bloomberg et aucune de ces parties ne font de déclarations au sujet de la pertinence de réaliser un placement dans ces produits et ne peuvent être tenues responsables d’erreurs, d’omissions ou d’interruptions touchant l’indice S&P/TSX.

Votre portefeuille vous préoccupe?

Abonnez-vous au bulletin et aux autres publications de Letko Brosseau :

Functional|Fonctionnel Toujours activé

Preferences

Statistics|Statistiques

Marketing|Marketing

|Nous utilisons des témoins de connexion (cookies) pour personnaliser nos contenus et votre expérience numérique. Leur usage nous est aussi utile à des fins de statistiques et de marketing. Cliquez sur les différentes catégories de cookies pour obtenir plus de détails sur chacune d’elles ou cliquez ici pour voir la liste complète.

Canada - FR

Canada - FR U.S. - EN

U.S. - EN