Letko Brosseau

Veuillez sélectionner votre région et votre langue pour continuer :

Please select your region and language to continue:

We use cookies

Respecting your privacy is important to us. We use cookies to personalize our content and your digital experience. Their use is also useful to us for statistical and marketing purposes. Some cookies are collected with your consent. If you would like to know more about cookies, how to prevent their installation and change your browser settings, click here.

Introduction

L’année 2020 a été riche en nouveautés fiscales souvent liées à la situation créée par la pandémie de COVID‑19. Les gouvernements ont en effet adopté de nouvelles mesures permanentes et temporaires pour aider les contribuables canadiens.

Ce bulletin résume des informations et quelques changements à considérer dans votre planification fiscale 2020 et 2021. Il s’agit d’information générale que nous jugeons importante. Nous vous invitons à consulter des professionnels (comptable, fiscaliste, etc.) pour savoir comment elles s’appliquent à votre situation personnelle ou pour connaître d’autres mesures qui pourraient s’y appliquer.

Fiscalité des particuliers

Régimes enregistrés d’épargne-retraite (REER)

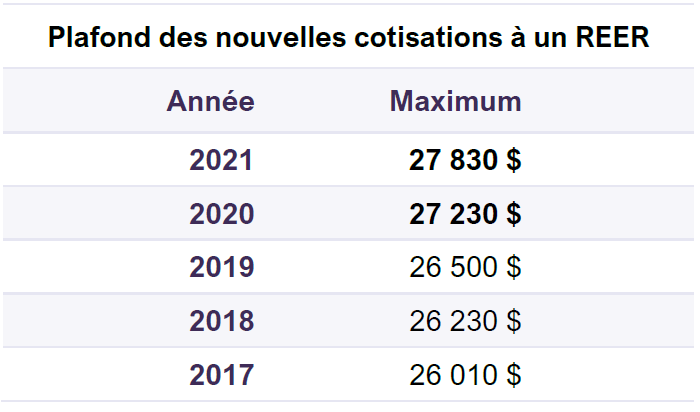

Le montant qu’un particulier peut cotiser à son REER est limité par un plafond de cotisation annuelle depuis 1991. En général, il correspond à la somme des déductions inutilisées des années précédentes, à laquelle s’ajoute le moins élevé des deux montants suivants : 18 % du revenu gagné au cours de l’année précédente ou du maximum pour l’année (27 230 $ en 2020 et 27 830 $ en 2021). De cette somme, il faut soustraire le facteur d’équivalence (FE), qui tient compte des sommes cotisées à un régime de pension agréé (RPA) ou à un régime de participation différé aux bénéfices (RPDB) au cours de l’année d’imposition précédente.

Pour connaître le montant exact de vos cotisations déductibles en 2020, il vous suffit de consulter « Mon dossier pour les particuliers » sur le site Web de l’Agence de revenu du Canada (ARC) ou votre plus récent avis de cotisation fédéral.

La date limite pour effectuer des cotisations déductibles en 2020 est le 1er mars 2021.

Compte d’épargne libre d’impôt (CELI)

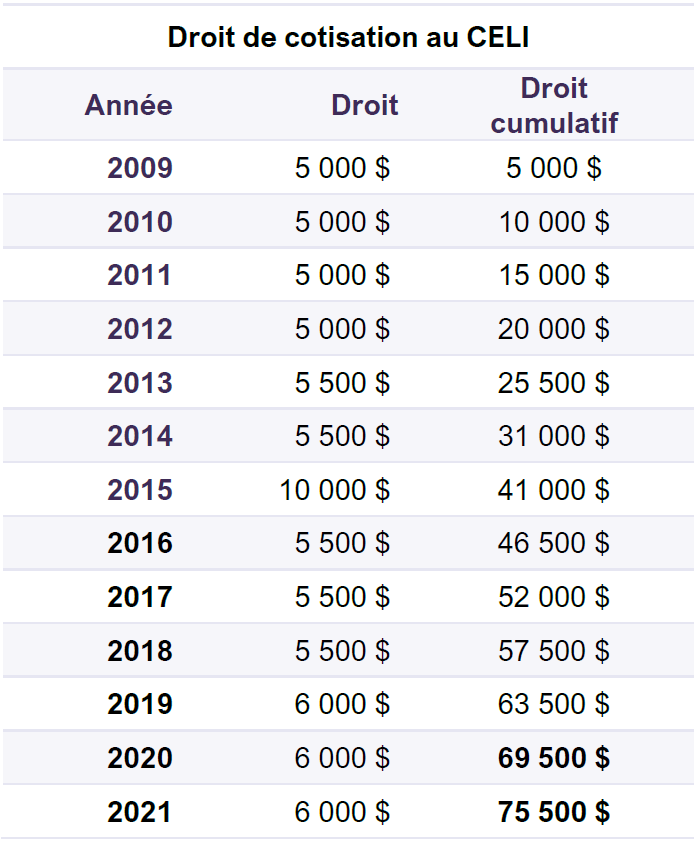

Le CELI existe depuis 2009. Pour y être admissible, un particulier doit résider au Canada et avoir atteint l’âge de 18 ans. À partir de son admissibilité, les droits de cotisation s’accumulent chaque année. Ainsi, si un particulier ne l’utilise pas, ces droits sont reportés indéfiniment aux années futures.

Les droits de cotisation accumulés maximaux en 2020 sont de 69 500 $ et de 75 500 $ pour 2021. Toutefois, si un particulier retire un montant de son CELI une année donnée, il pourra y verser l’équivalent de la somme retirée dès l’année suivante. La tenue d’un registre des retraits et dépôts à l’intérieur de ce régime est importante. Vous pouvez également consulter le montant exact de vos droits cumulatifs actuels à « Mon dossier pour les particuliers » sur le site Web de l’ARC.

Enfin, contrairement au REER, les cotisations à un CELI ne sont pas déductibles d’impôt. Les montants retirés ne sont donc pas imposables et le contribuable ne doit pas les inclure dans ses revenus aux fins de l’impôt. L’avantage du CELI réside dans le fait qu’il est possible d’accumuler du rendement dans un placement dont le revenu n’est pas imposable.

Fonds enregistrés de revenus de retraite (FERR)

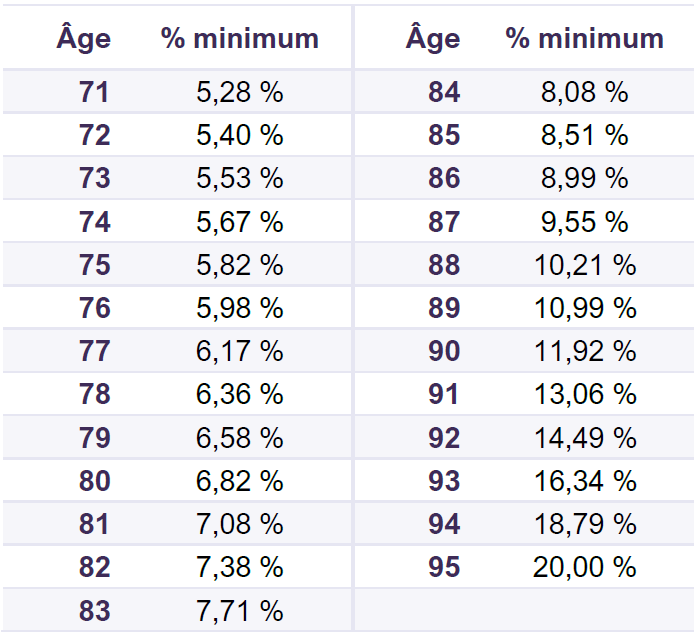

Durant l’année de son 71e anniversaire, un contribuable détenant un REER doit convertir son régime en FERR. En principe, l’institution financière où est détenu le régime du contribuable communique avec ce dernier. Aucun retrait minimum du FERR n’est exigible dans l’année civile de la conversion. Cependant, à partir de l’année suivante, un retrait minimum doit être effectué. Comme l’indique le tableau suivant, il s’agit d’un pourcentage de la valeur du régime FERR au 1er janvier, qui est fonction de l’âge du particulier :

À partir de 95 ans, le même pourcentage de 20 % s’applique.

Ce tableau ne tient pas compte de la mesure exceptionnelle pour l’année 2020, en vertu de laquelle une réduction de 25 % a été appliquée sur le montant minimum obligatoire en raison de la pandémie de COVID-19.

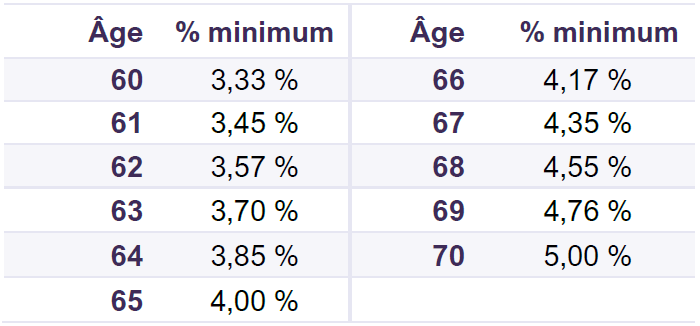

Le retrait minimum obligatoire est imposable, mais aucune retenue d’impôt à la source n’est exigible. Des retenues s’appliquent toutefois aux retraits excédant le minimum. Il est à noter qu’aucun plafond de retrait n’est applicable au FERR. Enfin, le retrait minimum peut être calculé selon l’âge du conjoint si ce dernier est plus jeune, et la conversion d’un REER en FERR peut être effectuée avant 71 ans si le contribuable le souhaite. Dans ces cas, le retrait minimum obligatoire s’applique selon le tableau suivant :

Ces pourcentages de retrait minimum s’appliquent aussi au fonds de revenu viager (FRV). Toutefois, contrairement au FERR, le FRV est assorti d’un maximum annuel.

Régime d’accession à la propriété (RAP)

Le RAP permet généralement à l’acheteur d’une première habitation de retirer en franchise d’impôt jusqu’à 35 000 $ (depuis 2019) de son REER pour l’achat ou la construction d’une propriété admissible. Pour se prévaloir du RAP, le particulier et son conjoint ne peuvent avoir été propriétaires d’une habitation utilisée comme résidence principale à tout moment au cours des cinq dernières années civiles (y compris l’année courante).

Les sommes retirées en vertu de ce régime doivent être remboursées au REER sur une période maximale de 15 ans qui commence deux ans après le retrait.

En 2020, le régime a été assoupli pour permettre aux conjoints séparés de racheter la part de l’autre ou de faire l’acquisition d’une nouvelle résidence. Les conjoints séparés peuvent donc être considérés comme des acheteurs de première propriété et utiliser le RAP s’ils respectent les conditions suivantes :

- Vivre séparément de son époux ou conjoint de fait pendant au moins 90 jours;

- Vivre séparément de son époux ou conjoint de fait au moment du retrait et avoir commencé à vivre séparément l’année du retrait ou au cours des quatre années précédentes.

De plus, si l’acheteur a un nouveau conjoint, ce dernier ne doit pas être propriétaire de la résidence acquise. Enfin, si l’acheteur s’est déjà prévalu du RAP, le montant retiré doit avoir été totalement remboursé.

Ceux qui ont profité de ce programme peuvent connaître le montant à rembourser pour 2020 en consultant « Mon dossier pour les particuliers » sur le site Web de l’ARC.

Ce lien vers le site de l’ARC vous renseignera également sur les particularités de ce régime.

Taux prescrit

Le taux d’intérêt prescrit au Canada, qui peut changer chaque trimestre, est passé de 2 % à 1 % en juillet 2020. Le taux de 1 % a été maintenu pour le quatrième trimestre de 2020 et le premier trimestre de 2021.

Le taux prescrit est utilisé à l’égard de certains avantages imposables pour contourner les règles d’attribution qui s’appliquent entre personnes liées, comme les conjoints et les enfants mineurs. On l’utilise par exemple lorsqu’il existe une différence importante dans la valeur des portefeuilles non enregistrés des conjoints et que l’impôt sur les revenus de placements d’un des conjoints est plus important. Un prêt peut alors être accordé au conjoint ayant un taux d’imposition moindre dans le cadre d’une stratégie de fractionnement de revenus entre conjoints.

Déclaration de vente d’une résidence principale

Lors de la vente d’une résidence principale, un particulier peut être exonéré d’impôt sur un gain en capital. En effet, une mesure fiscale permet d’exempter d’impôt – en partie ou en totalité – le gain réalisé si le bien vendu était la résidence principale du particulier. Il est à noter que cette exonération du gain en capital ne s’applique qu’à la vente d’une seule résidence par famille, par année.

Pour mieux faire respecter cette mesure, l’ARC oblige les contribuables, depuis 2016, à déclarer la vente d’une résidence principale dans leur déclaration de revenus, peu importe qu’ils soient imposés sur une partie du gain en capital ou entièrement exonérés d’impôt. Il est donc important de déclarer la vente d’une résidence principale réalisée en 2020.

Biens détenus à l’étranger

Le formulaire T1135 de l’ARC doit être rempli par tout contribuable détenant, à tout moment de l’année, des biens étrangers d’une valeur totale supérieure à 100 000 $. La valeur doit être calculée au prix de base rajusté et non pas à la juste valeur marchande.

Ces biens étrangers comprennent :

- Les sommes déposées auprès d’institutions financières;

- Les actions de sociétés non résidentes (y compris américaines);

- Les titres de créances émis par un non-résident;

- Un intérêt dans une fiducie non résidente

- Les biens immobiliers;

- Les autres biens, à l’exception des biens à usage personnel.

Exemples de questions fréquemment posées :

- Les actions de sociétés étrangères cotées en bourse font partie des biens étrangers même si elles sont détenues chez un courtier canadien. Cependant, si elles sont détenues dans un régime enregistré (REER, FERR, CRI, FRV, CELI, REEE ou REEI), vous n’avez pas à les inclure dans le formulaire T1135.

- Les unités ou les parts d’une fiducie de fonds commun de placement canadienne (comme les fonds Letko Brosseau) n’ont pas à être incluses dans le formulaire T1135 même si le fonds commun détient beaucoup de titres étrangers.

- Un condo en Floride à usage principalement personnel (et non pas utilisé à des fins locatives avec un espoir raisonnable de profit) ne fait pas partie des biens étrangers visés par le formulaire T1135.

Si vous détenez des placements considérés comme des biens étrangers dans votre portefeuille Letko Brosseau, toute information requise pour remplir le formulaire T1135 sera incluse dans vos sommaires d’impôts.

Il n’est pas facile de s’y retrouver dans les biens étrangers à inclure dans le calcul de la valeur. La foire aux questions de l’ARC sur le formulaire T1135 contient beaucoup d’informations sur ce qui doit être inclus ou non.

Déductibilité de frais financiers

Tout comme les intérêts payés pour gagner un revenu, les honoraires payés pour la gestion de placements non enregistrés peuvent être déductibles comme frais financiers. À cet effet, le détail des frais payés durant l’année pour votre compte Letko Brosseau sera inclus dans vos sommaires d’impôt.

La déduction peut s’appliquer de manière différente au fédéral et au provincial selon votre province de résidence. N’hésitez pas à en discuter avec votre comptable.

Bureau à domicile – télétravail

En 2020, les mesures de confinement pour lutter contre la pandémie ont rendu le télétravail plus fréquent.

C’est pourquoi le gouvernement fédéral a introduit en décembre une méthode à taux fixe temporaire qui simplifie la demande de déduction pour frais de bureau à domicile. Cette méthode ne peut être utilisée que pour l’année d’imposition 2020. L’objectif est de permettre au contribuable répondant aux critères d’admissibilité de demander une déduction fondée sur les heures travaillées à la maison sans avoir à faire un suivi détaillé des dépenses. Vous pouvez utiliser cette méthode :

- Si vous avez travaillé à partir de la maison plus de 50 % du temps pendant une période d’au moins quatre semaines consécutives en 2020 en raison de la pandémie de COVID-19.

- Vous pouvez demander 2 $ pour chaque jour où vous avez travaillé de la maison pendant cette période, et 2 $ pour chaque jour supplémentaire où vous avez travaillé de la maison en 2020 en raison de la pandémie de COVID-19, jusqu’à concurrence de 400 $ (200 jours ouvrables).

Une feuille d’information du gouvernement fédéral aide à déterminer l’admissibilité du contribuable.

Un particulier qui veut déduire plus de 400 $ pour ses dépenses de bureau à domicile doit utiliser la méthode détaillée pour le calcul des dépenses. L’ARC explique la manière de procéder sur son site Web : Dépenses de travail à domicile.

En conclusion

Au Canada, la fiscalité relève du gouvernement fédéral, la plupart des mesures étant annoncées lors du dépôt du budget. Les provinces harmonisent généralement ces mesures fiscales dans leur budget, bien qu’il puisse y avoir des différences entre provinces. Exceptionnellement, le dernier budget fédéral remonte à plus de 18 mois vu la pandémie. Toutefois, Ottawa a mis en place des programmes et mesures en 2020 pour soutenir les contribuables et les entreprises canadiennes aux prises avec des difficultés liées à la pandémie de COVID-19.

Il sera intéressant de voir si les gouvernements poursuivront certains de ces programmes en 2021.

Pour savoir si une mesure particulière s’applique à votre situation, nous vous invitons à discuter avec votre expert-comptable ou votre fiscaliste.

Mentions légales

Les informations contenues dans les présentes sont fournies à titre indicatif seulement, sont sujettes à changement et ne visent pas à fournir des conseils d’ordre comptable, juridique ou fiscal, ni des recommandations en matière de placement, et ne doivent pas être utilisées comme tel. Lorsque les renseignements contenus dans les présentes proviennent ou sont dérivés de sources externes, les sources dont ils proviennent sont considérées comme étant fiables, mais Letko, Brosseau & Associés Inc. n’en a pas effectué une vérification indépendante. Aucune représentation ou garantie n’est fournie quant à l’exactitude, l’exhaustivité ou la fiabilité de ces renseignements.

Votre portefeuille vous préoccupe?

Abonnez-vous au bulletin et aux autres publications de Letko Brosseau :

Functional|Fonctionnel Toujours activé

Preferences

Statistics|Statistiques

Marketing|Marketing

|Nous utilisons des témoins de connexion (cookies) pour personnaliser nos contenus et votre expérience numérique. Leur usage nous est aussi utile à des fins de statistiques et de marketing. Cliquez sur les différentes catégories de cookies pour obtenir plus de détails sur chacune d’elles ou cliquez ici pour voir la liste complète.

Canada - FR

Canada - FR U.S. - EN

U.S. - EN