Letko Brosseau

Veuillez sélectionner votre région et votre langue pour continuer :

Please select your region and language to continue:

We use cookies

Respecting your privacy is important to us. We use cookies to personalize our content and your digital experience. Their use is also useful to us for statistical and marketing purposes. Some cookies are collected with your consent. If you would like to know more about cookies, how to prevent their installation and change your browser settings, click here.

Perspectives sur la conjoncture économique et les marchés financiers

Janvier 2026

Séance de questions avec nos économistes

L’économie mondiale a continué de croître malgré une série d’obstacles majeurs ces dernières années.

En 2022, la guerre entre la Russie et l’Ukraine a mis en péril le commerce mondial des produits de base et aggravé une dynamique d’inflation déjà élevée. En 2023 et 2024, les fortes hausses de taux des banques centrales et l’inversion de la courbe des taux obligataires ont fait craindre une récession. En 2025, la guerre commerciale américaine s’est ajoutée à ces défis. Le monde semble en train de surmonter ce choc commercial et l’activité économique fait encore preuve de résilience, mais des interrogations subsistent quant à la suite des choses.

Dans ce numéro de nos Perspectives sur la conjoncture économique et les marchés financiers, nous abordons certaines des principales questions et inquiétudes dont vous nous avez fait part au sujet de l’économie mondiale et des marchés financiers

Joël Kaczor, M.Sc. Finance, CFAᴹᴰ

Économiste en chef et

Gestionnaire de portefeuille principal

Wesley Scanterbury, M.A. Economics, CFAᴹᴰ

Économiste principal et

Gestionnaire de portefeuille

L’économie américaine est-elle vouée à l’essor ou au recul en 2026?

En 2025, l’économie américaine a été secouée par une hausse historique des droits de douane, une brusque compression de la main-d’œuvre fédérale et la plus longue paralysie gouvernementale de l’histoire. Pourtant, l’activité a surpris par sa vigueur. On estime que la croissance économique a atteint 2,0 % en 2025. Les différents vecteurs de cette performance solide ne s’orientent pas tous dans la même direction.

Les dépenses liées à l’intelligence artificielle ont contribué à la croissance en 2025. S’agit-il d’une tendance durable ou faut-il s’attendre à un ralentissement brutal si ces investissements se tarissent?

Les investissements dans les centres de données, l’équipement informatique, le logiciel et la recherche-développement ont fortement contribué à l’activité économique américaine des derniers trimestres. Ainsi, S&P Global estime que les dépenses liées à l’IA ont ajouté environ 0,5 % à la croissance du PIB réel au cours des trois premiers trimestres de 2025. Pour 2026, l’importance de ces investissements dans les perspectives de l’économie américaine demeure très controversée.

Les estimations optimistes laissent entrevoir des investissements supplémentaires de 500 à 700 milliards dans l’IA cette année, soit l’équivalent de 1,5 % à 2,0 % du PIB nominal. Cependant, cela pourrait se faire au détriment d’autres dépenses en immobilisations, limitant ainsi l’apport de l’IA à la croissance. En revanche, les prévisions pessimistes présument qu’une chute des investissements liés à l’IA minera l’économie.

À notre avis, ces projections négligent l’étendue de la demande intérieure. Les investissements dans des biens durables autres que l’IA ont augmenté de 1,7 % sur un an au troisième trimestre et pourraient encore progresser en 2026 si les sommes consacrées à l’IA sont réaffectées ailleurs. Par conséquent, nous ne nous attendons pas à ce que les investissements dans l’IA aient un impact notable sur notre prévision de base relativement à l’économie américaine en 2026.

Nous jugeons plus important de nous interroger sur l’effet à long terme de l’IA sur l’économie. Il est trop tôt pour en prédire avec assurance les impacts structurels, mais nous croyons que les gains de productivité pourraient être modestes à brève et moyenne échéance. À cet égard, il y a des leçons à tirer des données empiriques des périodes d’innovation technologique de la révolution industrielle à l’ère de l’internet, qui montrent que les dépenses d’investissement mettent du temps à produire des gains de productivité appréciables et que la transformation de la nature du travail n’a entraîné que des avantages subtils sur ce plan. Il faut surtout retenir que les effets des changements technologiques varient beaucoup selon les secteurs, ce qui en atténue l’impact final sur la croissance du PIB. Bref, l’IA pourrait certes avoir un effet positif sur la productivité, mais il est peut-être exagéré de prédire qu’elle entraînera un essor économique sans précédent.

Les gains au chapitre de l’emploi ont aussi joué un rôle important dans la croissance. Jusqu’à quel point faut-il s’inquiéter de l’affaiblissement du marché du travail aux États-Unis?

La croissance de l’emploi a nettement ralenti l’an dernier, les gains passant de 209 000 par mois au quatrième trimestre de 2024 à 55 000 par mois entre janvier et novembre 2025. Cette diminution marquée des embauches nettes a fait craindre une détérioration rapide du marché du travail américain après plusieurs années de vigueur.

Bien que les données récentes témoignent d’une réduction de la demande de travailleurs, il importe de tenir compte des changements majeurs survenus du côté de l’offre. Le resserrement du contrôle de l’immigration a très fortement limité la croissance de la main-d’œuvre l’an dernier. La Réserve fédérale américaine estime que le taux d’équilibre de la création d’emplois – le nombre de nouveaux emplois requis chaque mois pour que le chômage reste stable – se situe actuellement entre zéro et 50 000, contre une fourchette de 150 000 à 200 000 sous l’administration Biden.

Ce réalignement à la baisse de l’offre et de la demande de main-d’œuvre contribue au fait que le taux de chômage est demeuré généralement stable et historiquement bas à tout juste 4,6 % en novembre. Vu les politiques d’immigration actuelles, le marché du travail devrait rester quelque peu serré en 2026.

La consommation américaine repose-t-elle sur des bases solides ou fragiles?

Comme nous l’avons mentionné l’an dernier, les dépenses de consommation américaines sont inégales, en ce sens qu’elles sont de plus en plus tributaires des ménages à revenu élevé. La capacité des ménages les plus fortunés à soutenir ce niveau de dépenses jouera donc un rôle central dans les perspectives de l’économie américaine.

La valeur nette des ménages s’établissait à 167 000 milliards de dollars au milieu de 2025 et avait probablement monté à la fin de l’année vu la bonne performance boursière. À notre avis, les Américains appartenant au quintile de revenu le plus élevé – qui comptent pour près de 40 % des dépenses privées – sont bien placés pour continuer de contribuer aux dépenses de consommation. De plus, les remboursements d’impôt découlant de la « grande et belle loi » augmenteront le revenu disponible de la classe moyenne au premier semestre de 2026. En outre, on s’attend à ce que la Réserve fédérale opère deux autres baisses de taux de 25 points de base en 2026, laissant entrevoir la persistance de conditions financières accommodantes pendant un certain temps.

Les perspectives sont donc favorables pour les dépenses de consommation – principale composante du PIB américain. Leur progression ralentira sans doute en 2026, mais de façon graduelle plutôt qu’abrupte. Elle devrait rester robuste au premier semestre, puis décélérer par la suite. Sur l’année, nous prévoyons une croissance de 1,0 % à 2,0 % du PIB des États-Unis en 2026 (tableau 1).

Croissance du PIB réelle mondial

| 2025 | 2026 | |

| Monde | 3,2 % | 3,1 %* |

| Économies développées | 1,6 % | 1,6 % |

| États-Unis | 2,0 % | 1,0-2,0 %* |

| Canada | 1,2 % | 1,0-2,0 %* |

| Zone euro | 1,2 % | ~1,0 %* |

| Royaume-Uni | 1,3 % | 1,3 % |

| Japon | 1,1 % | 0,6 % |

| Économies émergentes | 4,2 % | 4,0% |

| Chine | 4,8 % | 4,2 % |

| Inde | 6,6 % | 6,2 % |

| Brésil | 2,4 % | 1,9 % |

| Mexique | 1,0 % | 1,5 % |

Qu’est-ce qui attend l’économie canadienne?

Le Canada s’est mieux tiré que prévu du déclenchement de la guerre commerciale américaine. Certains secteurs, comme l’automobile, le bois d’œuvre, l’acier et l’aluminium, ont subi de plein fouet la hausse des droits de douane, mais les exemptions en vertu de l’Accord Canada-États-Unis-Mexique (ACEUM) ont permis à la majorité des exportations canadiennes de bénéficier de droits effectifs (<5 %) moins élevés que le taux annoncé (35 %). Actuellement, presque 90 % des exportations canadiennes aux États-Unis demeurent exonérées de droits de douane.

Une révision conjointe de l’accord de libre-échange trilatéral débutera en juillet 2026, de sorte que la politique commerciale devrait rester incertaine à court terme. L’économie canadienne peut toutefois compter sur des soutiens internes pour résister à ces pressions extérieures. Premièrement, le marché du travail a fait preuve de solidité ces derniers mois, avec l’ajout cumulatif de 181 000 emplois entre septembre et novembre. Durant la même période, cette forte progression de l’emploi a fait passer le taux de chômage de 7,1 % à 6,5 %, un creux de seize mois. Parallèlement, après un pic d’immigration historique, la croissance de la population active commence à ralentir, un peu comme aux États-Unis. C’est de bon augure pour les salaires, et nous prévoyons que l’augmentation du salaire horaire moyen (+3,6 % sur un an en novembre) continuera de dépasser l’inflation (2,2 %).

Deuxièmement, le budget fédéral très attendu prévoit un déficit de 78,3 milliards de dollars CA (2,5 % du PIB) pour l’exercice 2025-2026, témoignant d’un plan de relance conséquent et multidimensionnel. Les dépenses publiques en capital passeront de 1 % à 2 % du PIB et seront affectées aux infrastructures, à la défense et au logement. Le budget annonce un alourdissement de la dette publique, mais avec une dette nette d’à peine 8,3 % du PIB, cette augmentation ne compromet pas la viabilité des finances publiques.

Enfin, l’économie canadienne va profiter d’un allégement des conditions financières en 2026. Les baisses successives de taux d’intérêt de la Banque du Canada en septembre et octobre ont amené le taux directeur au niveau modérément stimulant de 2,25 %.

Nous avons bon espoir que l’économie canadienne connaisse un mouvement ascendant en 2026. La création d’emplois et la forte croissance des salaires réels créent des fondamentaux solides pour la consommation, renforcés par les effets de richesse liés au marché boursier. L’incertitude commerciale persistera durant l’année, mais elle sera compensée par une politique budgétaire et monétaire expansionniste. Par conséquent, nous prévoyons que la croissance du PIB réel du Canada s’accélérera pour se situer entre 1,0 % et 2,0 % en 2026.

Que nous réserve le dollar canadien en 2026?

En ce début de 2026, le taux de change entre le huard et le billet vert demeure préoccupant pour les entreprises et les ménages canadiens. Il est difficile de prédire avec exactitude les fluctuations à court terme d’une monnaie, mais les investisseurs doivent absolument comprendre les principaux facteurs qui influenceront le taux de change des deux devises en 2026 et par la suite.

Fait rare, la Banque du Canada a abaissé son taux directeur bien avant la Réserve fédérale américaine durant les deux dernières années, à hauteur de 275 points de base contre seulement 175 points de base aux États-Unis. Ces différentiels de taux à court terme expliquent en partie les pressions qui se sont exercées récemment sur le dollar canadien vis-à-vis du dollar américain. Nous anticipons que la dynamique des taux d’intérêt va désormais pencher en faveur du huard, puisqu’on ne prévoit pas d’autres baisses de taux de la BdC au cours de l’année 2026 tandis que la détente monétaire devrait se poursuivre aux États-Unis.

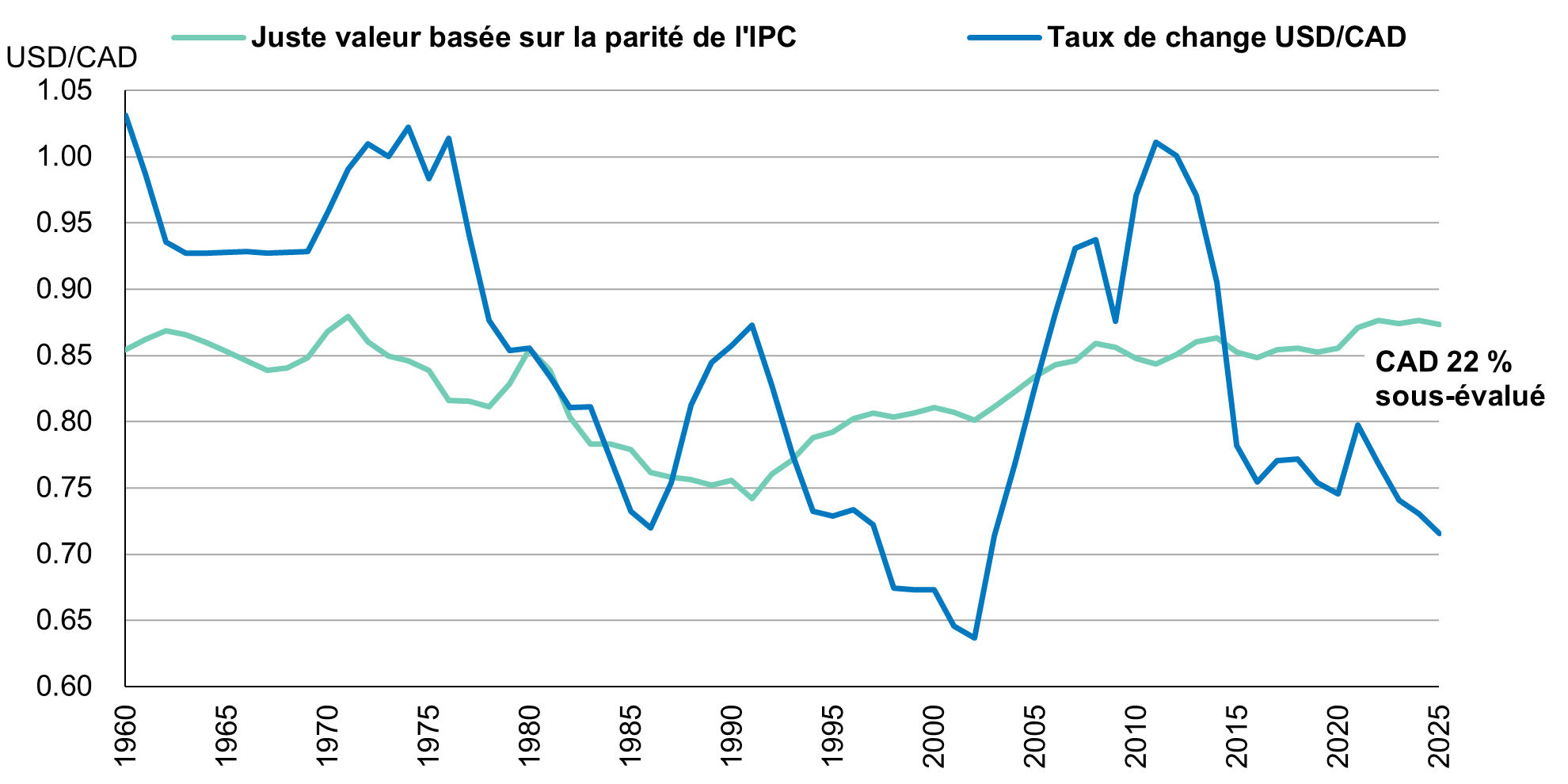

L’incertitude commerciale fait également planer une ombre persistante sur les perspectives du dollar canadien. Cependant, nous croyons que le risque de baisse est limité. Actuellement, sur la base de notre modèle de parité du pouvoir d’achat, nous estimons que le huard est sous-évalué de 22 % par rapport au billet vert (graphique 1). Autrement dit, le dollar américain est cher. Il l’est aussi vis-à-vis des autres grandes monnaies, puisqu’il semble surévalué de 11 % par rapport à l’euro et s’échange à 59 % au-dessus de la parité avec le yen. Nous pensons qu’il pourrait s’affaiblir quelque peu en 2026 et nous sommes convaincus que le dollar canadien, l’euro et le yen offrent une valeur significative à long terme.

Dollar américain vs. Dollar canadien

Taux de change et juste valeur

L’économie de la zone euro peut-elle enfin trouver un certain dynamisme?

Malgré le ralentissement prolongé de l’économie allemande, l’effet négatif des droits de douane et l’incertitude politique en France, l’économie de la zone euro a continué de croître en 2025. Le PIB a monté de 1,4 % sur un an au troisième trimestre. Nous croyons que les risques de repli de l’activité sont moindres qu’il y a un an.

Les perturbations douanières ont été surmontées et l’accord commercial conclu en juillet entre les États-Unis et l’Union européenne laisse entrevoir une possible stabilisation prochaine des flux commerciaux et des investissements étrangers. Parallèlement, la Banque centrale européenne maintiendra sans doute ses taux à

2 % cette année vu l’embellie sur le front de l’inflation. Les coûts d’emprunt ont été divisés par deux depuis le milieu de 2024 et la zone euro est en passe de profiter d’une accélération de la croissance du crédit.

Sur le plan budgétaire, les plans annoncés récemment confirment notre prévision de budgets plus expansionnistes. L’activité économique bénéficiera de la hausse des dépenses militaires et des mesures de relance budgétaire allemandes axées sur les investissements dans les infrastructures (1 % du PIB allemand). Ces facteurs nous font penser que la croissance du PIB réel de la zone euro se maintiendra autour de 1,0 % en 2026.

Quelles sont les perspectives de croissance des marchés émergents?

Les perspectives des marchés émergents sont contrastées, la situation intérieure de chaque pays présentant des difficultés et des possibilités particulières.

Bien que la croissance du PIB de la Chine ait probablement atteint la cible gouvernementale d’environ 5 % en 2025, des signes de ralentissement au quatrième trimestre montrent que les décideurs seront sous pression pour maintenir le niveau d’activité cette année. Durant les onze mois terminés en novembre, les investissements en immobilisations ont chuté de 2,6 % sur un an. La faiblesse persistante du secteur immobilier et les politiques anti-involution – qui visent à contrer les poches de déflation et la surcapacité – ont lourdement pesé sur les dépenses en capital. Fait encourageant, le lancement d’un nouvel outil de financement de 1 000 milliards de RMB pour certains projets pourrait contribuer à la croissance des investissements en immobilisations en 2026.

Des actions sont prises pour renforcer l’économie intérieure, et nous nous attendons à ce que les autorités monétaires et budgétaires annoncent d’autres mesures de stimulation de la consommation et de soutien des investissements. Sur le front extérieur, l’excédent commercial chinois sera vraisemblablement quelque peu inférieur au niveau record de 1 000 milliards de dollars enregistré l’an dernier. Le FMI prévoit que la croissance du PIB réel de la Chine ralentira à 4,2 % en 2026.

En Inde, le PIB réel a bondi de 8,2 % sur un an au troisième trimestre. Avec la croissance de loin la plus rapide des grandes économies du monde, l’Inde a peu souffert des droits de douane punitifs des États-Unis. La progression robuste des dépenses de consommation et du secteur des services a compensé les pertes de recettes d’exportation jusqu’à maintenant. La croissance devrait redescendre de ses sommets actuels, mais le FMI estime que l’Inde s’oriente vers une expansion réelle solide de 6,2 % en 2026.

Les perspectives varient dans les autres grands marchés émergents. Au Mexique, le PIB réel devrait rebondir cette année. L’économie intérieure a bien résisté aux défis commerciaux et profitera de la baisse des taux d’intérêt. Le FMI prévoit que le PIB réel du Mexique croîtra de 1,5 % cette année. Au Brésil, l’activité devrait ralentir en raison d’une longue période de resserrement monétaire, des contraintes pesant sur la politique budgétaire et de l’incertitude politique. Le FMI s’attend à ce que la croissance du PIB réel décélère à 1,9 % en 2026.

Les perspectives des marchés émergents se caractérisent par des trajectoires de croissance et des risques divergents dans chaque pays. Dans l’ensemble, cependant, l’activité économique de ces marchés devrait rester stable. Le FMI prévoit une croissance de 4,0 % du PIB réel des pays émergents en 2026.

Que faut-il attendre des actions après une si forte progression?

Les marchés boursiers ont atteint de nouveaux sommets au quatrième trimestre, complétant une troisième année consécutive de gains à deux chiffres. L’indice S&P 500 a progressé de 12,4 % (rendement total en dollars canadiens), le S&P/TSX de 31,7 %, le MSCI Tous les pays du monde de 16,6 % et le MSCI Marchés émergents de 27,3 %. Ce rendement robuste des actions mondiales est d’autant plus impressionnant qu’il a été obtenu dans une conjoncture complexe et incertaine.

Les valorisations ont monté l’an dernier – le S&P 500 paraît onéreux à 22 fois les bénéfices prévus – mais la forte rentabilité des sociétés a également joué un rôle clé dans la résilience des marchés. De fait, la majorité des secteurs du S&P 500 ont enregistré une croissance notable des bénéfices en 2025 (tableau 2). Selon nous, cette ampleur des bénéfices des entreprises devrait contribuer à atténuer une baisse possible de la valorisation des actions.

Par contre, les estimations de croissance des bénéfices pour l’année semblent encore élevées pour l’ensemble du marché, vu la perspective d’une conjoncture économique certes propice, mais néanmoins mitigée. Selon les prévisions consensuelles, les bénéfices du S&P 500 devraient grimper de 18,1 % sur un an. Dans un contexte de croissance du PIB réel de 1 % à 2 %, la barre est haute. Selon nous, ce décalage entre les fondamentaux économiques et les attentes des investisseurs met en lumière un risque comportemental important toujours intégré dans les marchés boursiers.

Dans l’ensemble, nous croyons que nos positions en actions continuent d’offrir des perspectives de croissance attrayantes sur un horizon de trois à cinq ans. Malgré un rendement record de 24,8 % et 38,0 % respectivement l’an dernier, nos portefeuilles d’actions mondiales et d’actions des marchés émergents se négocient à un escompte important par rapport à leurs indices de référence et offrent une valeur convaincante d’à peine 13,1 et 10,7 fois les bénéfices prévus de 2026. À titre de référence, l’indice MSCI Tous Pays du Monde (ACWI) affiche une valorisation de 18,9 fois les bénéfices provisionnels et l’indice MSCI Marchés Émergents de 13,2 fois.

Bénéfices d’exploitation par action du S&P 500 2025, variation sur un an (%)*

| Technologies de l’information | 31,7 % |

| Services de communication | 24,8 % |

| Soins de santé | 18,6 % |

| Matériaux | 14,7 % |

| Industries | 8,2 % |

| Finance | 5,3 % |

| Services aux collectivités | 1,5 % |

| Consommation discrétionnaire | 0,6 % |

| Immobilier | 0,4 % |

| Biens de consommation de base | -1,3 % |

| Énergie | -10,7 % |

Dans notre conjoncture incertaine, quelle est votre stratégie de répartition de l’actif?

Dans un contexte de valorisations ambitieuses et d’hypothèses de bénéfices optimistes, les investisseurs doivent faire preuve d’une certaine prudence. À notre avis, la meilleure façon de limiter le risque boursier dans une telle conjoncture est de choisir les actions avec soin et d’être constamment à l’affût des risques planant sur nos positions, y compris une valorisation tendue et une exposition excessive.

Dans l’ensemble, nous maintenons désormais un niveau de liquidités modéré dans nos portefeuilles et nous demeurons patients dans le redéploiement des capitaux. Nous sommes convaincus que cette approche mesurée sera récompensée à moyen terme.

Du côté des titres à revenu fixe, nous continuons de limiter le plus possible les risques et de prioriser la préservation du capital en insistant sur la qualité de nos positions obligataires et en évitant les titres de duration longue. À ce stade, nous ne préconisons aucune modification importante de la structure des portefeuilles et la répartition de l’actif de nos mandats équilibrés demeure proche des niveaux cibles.

Les informations et opinions contenues dans les présentes sont fournies à titre indicatif seulement, sont sujettes à changement et ne visent pas à fournir des conseils d’ordre comptable, juridique ou fiscal, ni des recommandations en matière de placement, et ne doivent pas être utilisées comme tel. Les sociétés mentionnées sont à titre indicatif uniquement et ne sont pas considérées comme une recommandation d’achat ou de vente. Il ne faut pas supposer qu’un investissement dans ces entreprises était ou serait rentable. À moins d’indication contraire, les renseignements sont présentés aux dates indiquées. Bien que ces renseignements soient considérés comme exacts à la date où ils ont été préparés, Letko, Brosseau & Associés Inc. ne peut garantir qu’ils sont exacts, complets et à jour en tout temps.

Lorsque les renseignements proviennent ou sont dérivés de sources externes, les sources sont considérées comme fiables, mais la société n’en a pas effectué une vérification indépendante. Aucune représentation ou garantie n’est fournie quant à l’exactitude, à l’exhaustivité ou à la fiabilité de ces renseignements. Les opinions ou estimations présentées constituent notre jugement à cette date et sont modifiables sans préavis.

Les rendements passés ne sont pas garants des résultats futurs. Tous les placements présentent un risque de perte et il n’y a aucune garantie que les avantages exprimés seront atteints ou réalisés.

Les renseignements présentés ne constituent pas une offre ou une sollicitation d’achat ou de vente de titres. Ils ne tiennent pas compte des objectifs, stratégies, statuts fiscaux ou horizons d’investissement particuliers des investisseurs. Aucune représentation ou garantie n’est fournie quant à l’exactitude des renseignements ni quant à la responsabilité pour des décisions fondées sur ceux-ci.

Certaines informations contenues dans ce document constituent des « déclarations prospectives », qui peuvent être identifiées par l'utilisation de termes prospectifs tels que « peut », « sera », « devrait », « s'attendre à », « anticiper », « cibler », « projeter », « estimer », « avoir l'intention de », « continuer » ou « croire », ou la forme négative de ces termes, ou d'autres variations de ces termes ou une terminologie comparable. Les déclarations prospectives sont intrinsèquement soumises, entre autres, à des risques, des incertitudes et des hypothèses concernant les devises, la croissance économique, les conditions actuelles et attendues, et d'autres facteurs considérés comme appropriés dans les circonstances, qui pourraient faire en sorte que les événements, les résultats, les performances ou les perspectives réels diffèrent matériellement de ceux qui sont exprimés ou sous-entendus dans ces déclarations prospectives. Les lecteurs sont invités à ne pas accorder une confiance excessive à ces déclarations prévisionnelles.

Les informations de MSCI ne peuvent être utilisées que pour votre usage interne, ne peuvent être reproduites ou rediffusées sous quelque forme que ce soit ni utilisées comme base ou composante d’instruments, produits ou indices financiers. Aucune des informations de MSCI ne vise à fournir des conseils en matière de placements ou une recommandation de prendre (ou de s'abstenir de prendre) une décision d'investissement et ne doit pas être utilisée comme telle. Les données et analyses historiques ne doivent pas être considérées comme une indication ou une garantie d’une analyse, prévision ou prédiction de performance. Les informations MSCI sont fournies « telles quelles » et leur utilisateur assume l'intégralité des risques liés à leur utilisation. MSCI, chacune de ses sociétés affiliées et toute autre personne impliquée ou liée à la compilation, au calcul ou à la création d'informations MSCI (collectivement, les « parties MSCI ») déclinent expressément toute garantie (y compris, notamment, toute garantie d'originalité, d'exactitude et d'exhaustivité, respect des délais, non-contrefaçon, commercialisation et de convenance à une fin particulière) en ce qui concerne ces informations. Sans limiter la portée de ce qui précède, en aucun cas une partie MSCI ne peut être tenue responsable d’un dommage direct, indirect, spécial, accessoire, punitif, consécutif (y compris, sans limitation, perte de profits) ou de tout autre dommage. (www.msci.com).

L’indice S&P/TSX est un produit de S&P Dow Jones Indices LLC ou ses sociétés affiliées (« SPDJI ») et de TSX Inc., utilisé sous licence par Letko, Brosseau & Associés Inc. Standard & Poor'sMD et S&PMD sont des marques déposées de Standard & Poor’s Financial Services LLC (« S&P »), Dow JonesMD est une marque déposée de Dow Jones Trademark Holdings LLC (« Dow Jones ») et ces marques déposées ont été concédées sous licence par SPDJI et concédées en sous-licence à certaines fins par Letko, Brosseau & Associates Inc. TSXMD est une marque déposée de TSX Inc., utilisée sous licence par SPDJI et par Letko, Brosseau & Associés Inc. Les produits de Letko, Brosseau & Associés Inc. ne sont pas commandités, approuvés, vendus ou promus par SPDJI, Dow Jones, S&P, leurs sociétés affiliées respectives ou Bloomberg et aucune de ces parties ne font de déclarations au sujet de la pertinence de réaliser un placement dans ces produits et ne peuvent être tenues responsables d’erreurs, d’omissions ou d’interruptions touchant l’indice S&P/TSX.

« BLOOMBERGMD » et les indices Bloomberg mentionnés aux présentes (les « Indices ») sont des marques de service de Bloomberg Finance L.P. et de ses sociétés affiliées, y compris Bloomberg Index Services Limited (« BISL »), l’administrateur des Indices (collectivement, « Bloomberg »), et ont été concédés sous licence pour certaines utilisations par le distributeur des présentes (le « Licencié »). Bloomberg n’est pas affilié au Licencié et n’approuve, n’endosse, n’examine ni ne recommande les produits financiers mentionnés aux présentes (les « Produits »). Bloomberg ne garantit pas l’actualité, l’exactitude ni l’exhaustivité des données ou informations relatives aux Produits.

CFA : Un certificat professionnel offert par le CFA Institute. La certification qualifie un analyste financier. Pour être admissible au CFAMD, il faut avoir travaillé un certain nombre d'années dans le secteur financier et réussir trois niveaux d'examens sur tous les sujets liés à l'investissement. Les titulaires de la charte CFAMD sont tenus d'adhérer et d'attester annuellement de leur conformité au code d'éthique et normes de conduite professionnelle du CFA Institute.

Votre portefeuille vous préoccupe?

Abonnez-vous au bulletin et aux autres publications de Letko Brosseau :

Functional|Fonctionnel Toujours activé

Preferences

Statistics|Statistiques

Marketing|Marketing

|Nous utilisons des témoins de connexion (cookies) pour personnaliser nos contenus et votre expérience numérique. Leur usage nous est aussi utile à des fins de statistiques et de marketing. Cliquez sur les différentes catégories de cookies pour obtenir plus de détails sur chacune d’elles ou cliquez ici pour voir la liste complète.

Canada - FR

Canada - FR U.S. - EN

U.S. - EN